Parabéns, sua avaliação está pronta! 🎉

Perfil

- XPTO LTDA - São Paulo, SP

- 12.345.678/9000-10

- Fundada em 2013

Operações

- Número de sócios: 1

- Número de funcionários: 1

- Experiência da equipe: Mais de 10 anos

Oportunidade

- Negócio não escalável

| Setor | Beta (β) | Empresas | D/E |

|---|---|---|---|

| Automóveis e Caminhões | 1.51 | 86 | 37.20% |

| Autopeças | 1.35 | 571 | 22.59% |

Média do beta dos setores: 1.43 β

Desempenho anual

-

Receita

1.000.000,00

R$ -

Lucro

300.000,00

R$ -

Despesas financeiras

25.000,00

R$ -

Dinheiro em caixa

50.000,00

R$ -

Dívidas

150.000,00

R$ -

Capital Social

350.000,00

R$ -

Capital Investido Total

500.000,00

R$ -

Retorno Sobre o Capital Investido (ROIC)

2,86

% -

Taxa Livre de Risco

13.57

% -

EBIT

10.741,14

R$ -

Margem EBIT

1%

Variáveis utilizadas na Taxa de Desconto

Legenda: Indicadores de risco Indicadores diversos

7.67%

15%

3.34%

21.24%

17,36%

25,55%

5.32%

R$ 5.44

Valor Econômico com DCF

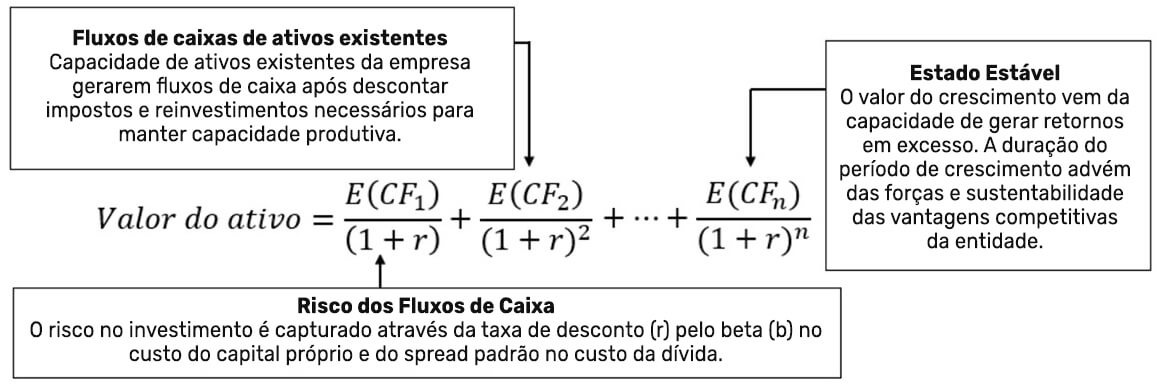

No DCF (Discounted Cash Flow, ou Fluxo de Caixa Descontado), o objetivo é identificar o valor de uma empresa considerando seu fluxo de caixa, crescimento e risco. Ou seja, estima o seu potencial econômico em gerar retorno para sócios e credores. Esse critério engloba fatores como plano de negócio, competência da gestão, tradição, marca, carteira de clientes e qualquer decisão que impacte na geração de resultados.

Conforme Aswath Damodaran, uma boa avaliação é o resultado de dois elementos: o desempenho histórico da empresa e a criação de uma narrativa sólida (através das projeções financeiras).

(+) R$ 35.000,00

(-) R$ 15.000,00

(+) R$ 152.000,00

Valor final ajustado da empresa:

R$214.578,20

Projeção de Fluxo de Caixa Livre para a Empresa - FCFF (R$)

Projeção de crescimento da Receita e EBIT para 5 anos (R$)

Valor de Mercado com Múltiplos

Um dos componentes mais desafiadores do valuation de pequenas e médias empresas, é que não existem empresas exatamente iguais; Dessa forma, é necessário encontrar outras empresas semelhantes para poder realizar a comparação. Mais especificamente, usando o EV/Sales (múltiplo de faturamento utilizado inclusive no mercado de ações) e EV/EBIT (múltiplo baseado no lucro operacional da empresa), que agrega ao valor da empresa os reflexos de dívidas e dinheiro em caixa.

Usando uma amostra de centenas de pequenas e médias empresas previamente avaliadas, calculamos o múltiplo da empresa de acordo com o faturamento, lucratividade, setor e geolocalização. Você pode descobrir cada valor simplesmente multiplicando o dado do múltiplo (faturamento e EBIT) pelos múltiplos abaixo.

Os Múltiplos de Valor de Mercado mais adequados calculados são:

1. Múltiplos de Mercado EV/Sales (multiplique pelo faturamento anual):

2.02x

2. Múltiplos de Mercado EV/EBIT (multiplique pelo EBIT):

9.04x

Valor de Mercado com Método Patrimonial

O método patrimonial calcula o valor da empresa a partir do patrimônio líquido contábil, ou seja, o que ela tem menos o que deve, com ajustes simples para refletir valores atuais de ativos e passivos quando fizer sentido. Ele mostra “quanto vale hoje” em termos de patrimônio, sem projetar crescimento. Diferente do FCD, não estima fluxos de caixa futuros; diferente de múltiplos, não usa comparação com outras empresas. É um bom referencial para negócios com muitos ativos ou quando há pouca previsibilidade de resultados.

2.21x

1.55x

1.49x

0.03x

Valor calculado com o Método Patrimonial:

R$1.362.519,28

Gráfico de comparação dos métodos

Complementos

Fórmula do Fluxo de Caixa Descontado:

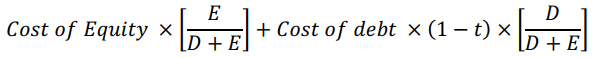

Fórmula do Custo de Capital (WACC):

Onde:

Cost of Equity = Custo do Capital Próprio

Cost of Debt = Custo da Dívida

E = Patrimônio Líquido/capital próprio da empresa

D = Dívida/passivo da empresa

t = Alíquota de Imposto Marginal no Brasil

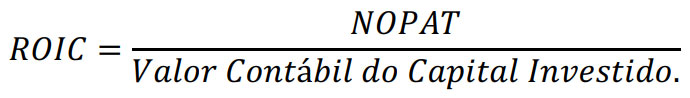

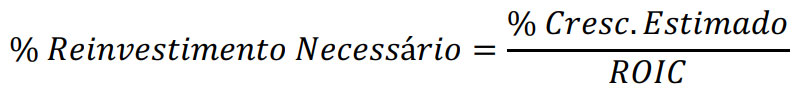

Fórmula do ROIC e Reinvestimento:

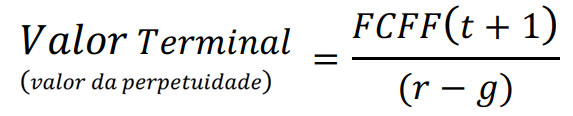

Fórmula da Perpetuidade:

Onde:

FCFF: Fluxo de caixa livre para a empresa

t = Período(ano)

r = Taxa de desconto (custo do capital)

g = Taxa de crescimento prevista

Tabela de valor:

| Período | Ano-base | 2026 | 2027 | 2028 | 2029 | 2030 | Perpetuidade (VT) |

|---|---|---|---|---|---|---|---|

| Receitas (em R$) | 243.349,03 | 256.295,20 | 269.930,10 | 284.290,38 | 299.414,63 | 315.343,49 | 332.119,76 |

| Cresc. receita % | 5.32% | 5.32% | 5.32% | 5.32% | 5.32% | 5.32% | 5.32% |

| EBIT | 240.375,89 (98.78%) | 253.163,89 (98.78%) | 266.632,21 (98.78%) | 280.817,04 (98.78%) | 295.756,51 (98.78%) | 311.490,76 (98.78%) | 328.062,07 (98.78%) |

| Cresc. EBIT % | 5,32% | 5,32% | 5,32% | 5,32% | 5,32% | 5,32% | 5.32% |

| Alíquota impostos | 8.80% | 8.80% | 8.80% | 8.80% | 8.80% | 8.80% | 8.80% |

| EBIT (1-t) NOPAT | 219.222,81 | 230.885,47 | 243.168,58 | 256.105,14 | 269.729,94 | 284.079,57 | 299.192,61 |

| (-) Reinvestimentos % | - | 5.4% | 5.1% | 4.8% | 4.6% | 4.4% | 4.4% |

| FCFF (FCL) | - | 218.417,65 | 230.766,98 | 243.812,09 | 257.322,36 | 271.580,07 | 286.028,13 |

| Valor terminal * | R$ 1.500.672,26 | ||||||

| Custo do capital | - | 24.38% | 24.38% | 24.38% | 24.38% | 24.38% | 24.38% |

| Fator de desconto acumulado | - | 0.804 | 0.646 | 0.520 | 0.418 | 0.336 | |

| Valor Presente (FCFF) | - | 175.607,79 | 149.075,47 | 126.782,29 | 107.560,75 | 91.250,90 | 504.225,88 |

| Capital investido | 233.134,84 | 233.134,84 | 233.134,84 | 233.134,84 | 233.134,84 | 233.134,84 | 233.134,84 |

| ROIC | 70,00% | 99,04% | 104,30% | 109,85% | 115,70% | 121,85% | 128,33% |

| Valor da empresa | R$ 1.154.503,00 | ||||||

| Desconto de iliquidez | - 15% | ||||||

| Valor final da empresa com DCF | R$ 981.327,55 | ||||||

* Valor Terminal é o valor presente, previsto na avaliação de Fluxo de Caixa Descontado, uma vez que é impossível estimar fluxos de caixa ao infinito.

Cenário de crescimento escolhido: Crescimento acompanhando a inflação (5.32% / 5.32% EBIT)

Taxa Livre de Risco - Brasil 5 anos:

Fonte: Trading Economics

Inflação acumulada 12 meses (IPCA):

Fonte: IBGE

Referências bibliográficas:

Damodaran, A (2007). Avaliação de Empresas - 2ª Edição. São Paulo: Pearson Prentice Hall;

Damodaran, A. (2011). The Little Book of Valuation: How to Value a Company, Pick a Stock and Profit. John Wiley & Sons, Inc.;

Marques, K. C. (2015). Análise Financeira das Empresas 2ª Edição. São Paulo: Freitas Bastos Editora;

Damodaran, A. (2017). Narrative and Numbers: The Value of Stories in Business. New York: Columbia University Press;

Neto, A. A. (2019). Valuation: Métricas & Avaliação de Empresas. 2ª Edição. São Paulo: Editora Atlas;

Salinas, G. (2009). The International Brand Valuation Manual. Madrid: Editora Wiley;

Glossário de termos:

Ativos Operacionais - Ativos necessários para operar o negócio fundamental da empresa;

CDI – Certificado de Depósito Interbancário (Índice de inflação calculado pelo IBGE);

Desconto de Iliquidez - Desconto aplicado em ativos que não podem ser facilmente vendidos. Por isso, acrescenta-se esta redução para tornar a venda do ativo mais fácil;

DRE – Demonstração do Resultado do Exercício;

EBIT – Earnings Before Interest and Taxes (Lucro antes de Juros e Imposto de Renda – LAJIR);

EV/Sales - Múltiplo de faturamento. Demonstra a relação do valor da empresa (Enterprise Value) com seu faturamento anual;

FCFF – Free Cash Flow to the Firm (Fluxo de Caixa Livre para a Empresa - FCLE);

IGP-M – Índice Geral de Preços - Mercado (Índice de inflação calculado pelo IBGE);

INCC – Índice Nacional de Custo da Construção (Índice de inflação calculado pelo IBGE);

IPA-M – Índice de Preços ao Produtor Amplo - Mercado (Índice de inflação calculado pelo IBGE);

IPCA – Índice de Preços ao Consumidor Amplo (Índice de inflação calculado pelo IBGE);

NOPAT – Net Operating Profit After Taxes (Lucro Operacional Líquido Após Impostos);

PIB – Produto Interno Bruto;

Reinvestimento – Investimentos necessários à continuidade, manutenção e crescimento da capacidade produtiva da empresa;

ROA – Return on Assets (Retorno sobre os ativos);

ROE – Return on Equity (Retorno sobre o Patrimônio Líquido);

ROIC – Return on Invested Capital (Retorno sobre o Capital Investido);

Sales to Capital Ratio – Taxa de vendas (receitas) em comparação ao capital investido. Um indicador utilizado para auferir o retorno do capital investido;

SELIC – Taxa de juros definida pelo Banco Central do Brasil (Índice de inflação calculado pelo IBGE);

Valor Terminal – Valor final na avaliação de fluxo de caixa descontado, uma vez que é impossível estimar fluxos de caixa para sempre.